随着华润医药并购博雅生物意向明确,中国三大医药央企已经悉数进入到血液制品领域。若是此项并购最终完成,业界认为,借助华润医药的国资背景和可预测的政府资源,血液制品领域或将产生变局,博雅生物有望成为继华兰生物、天坛生物、上海莱士、泰邦生物后第五家“千吨”级血浆公司。

“桃色花边”“深交所问询”之后,处在舆论漩涡中的博雅生物又迎来了央企的“收购”。

9月28日,博雅生物与华润医药同时发布公告,华润医药拟取得博雅生物控制权。

公告称,华润医药全资附属公司华润医药控股已与博雅生物控股股东高特佳订立收购意向书。目前持股约30%的高特佳将把不低于16%的上市公司股份协议转让给华润医药控股。不仅如此,高特佳还将剩余股份的表决权一并委托给华润医药控股行使。

这也意味着若收购最终达成,自上市以来一直宣称无实际控制人的博雅生物将迎来央企入主。笼罩在其上的“实控人疑云”也将以另一种方式尘埃落定。

“烫手”的标的

博雅生物或将易主的消息在业界早有风声。

今年7月6日,博雅生物发布公告称,收到公司控股股东高特佳的《告知函》,高特佳正在筹划涉及公司股权变动的重大事项。9月初,彭博社消息称,华润资本正在考虑收购博雅生物的控股股份,并且已经与博雅生物的大股东深圳市高特佳投资集团举行了初步商谈。

高特佳方面同样动作不断。

9月高特佳及其一致行动人上海高特佳懿康投资完成减持博雅生物;高特佳派驻在博雅生物的高管曾小军也请辞公司董事、董事会战略委员会委员职务,放手之意明显。

这些消息在一开始并未引起外界太多关注。

毕竟作为一家以战略性股权投资业务为主的投资机构,高特佳对其控股企业进行股权变动实属平常。根据其官网信息,高特佳目前资金管理规模超200亿,管理着24支医疗健康产业基金,先后投资130余家企业,其中医疗健康企业70余家,并推动了20家企业成功上市。博雅生物之外其投资版图中不乏迈瑞医疗、康方生物、复宏汉霖等知名医药公司。高特佳董事长蔡达建在回复深交所问询时也表示,高特佳致力于在健康医疗领域进行广泛投资,“而非专注于收购并经营某一家实体企业”。

此外,博雅生物的业绩也出现了下滑。2020上半年博雅生物实现营收13.28亿元,同比下降3.47%;实现净利润1.61亿元,同比下滑24.42%。8月博雅生物发布公告终止了2015年IPO时募资拟投的部分项目,并将剩余资金永久用于补充流动资金。8月起博雅生物股价出现大幅下跌,从最高56.52元/股跌至35元/股,最大跌幅近四成。

对高特佳而言,萌生退意套现离场的选择也并非完全不合理。

但9月一封公开信和深交所的问询将博雅生物、高特佳都拉到媒体的聚光灯下,“实控人疑云”“丹霞生物8亿元交易”被推向舆论的风口浪尖。在外界的注视下的股权变更似乎多了几分“深意”。

不过从另一个角度看,虽然深陷舆论漩涡颇为“烫手”,博雅生物仍不失为血液制品行业的并购的优质标的。东兴证券医药首席分析师胡博新认为,想较于外界的“杂音”还应该看到博雅生物作为血液制品准龙头的实力。

在血液制品领域,按照功能结构的不同主要分为白蛋白、免疫球蛋白和凝血因子等三大类产品。博雅生物不仅是国内少数覆盖全部三类产品的企业,也是国内白蛋白、 静注人免疫球蛋白规格最全的生产企业之一。

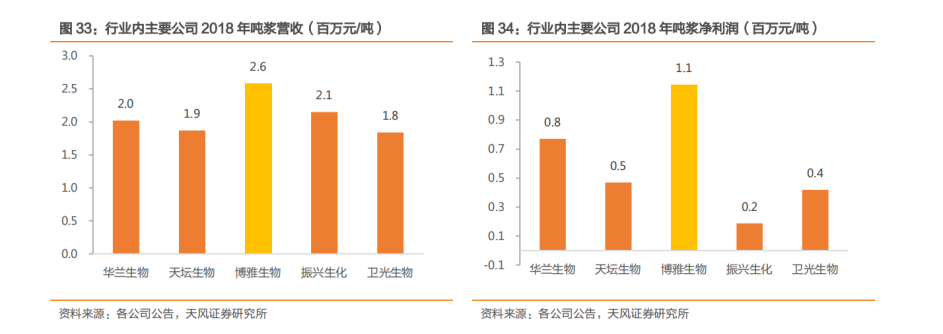

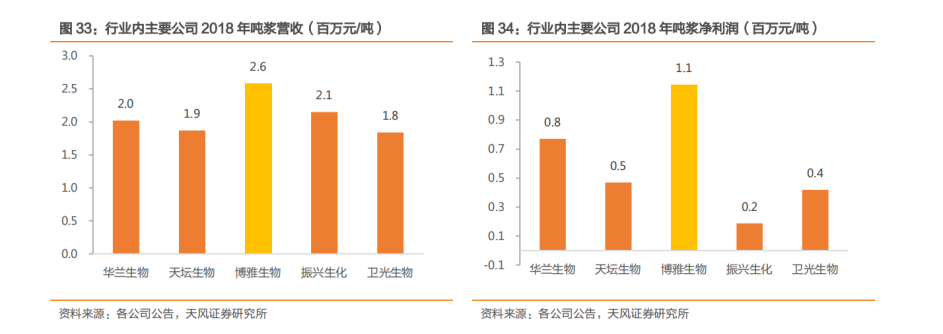

博雅生物目前拥有 12 个单采血浆站,全年采集原料血浆约350吨,虽然在浆站数和采浆量与千吨浆量的第一梯队企业有一定差距,但其每吨血浆的营收和净利润在业内名列前茅。